برآورد فرار مالیاتی تا ۸۰۰ همت «مالیاتی که نمی دهیم»

برآورد فرار مالیاتی تا ۸۰۰ همت

برآورد فرار مالیاتی تا ۸۰۰ همت طی دو سه سال گذشته علیرغم افزایش ۲.۵ برابری مالیات وصولی کشور به بیش از ۸۰۰ همت،آمار برآوردی از فرار مالیاتی هم با رشد ۵۰ درصدی همراه بود، با این آمار برخی تحلیل ها که به اندازه ۱۰۰ درصد مالیات وصولی، عدم النفع مالیاتی داریم باورپذیر می شود.

به گزارش خبریفا به نقل از تسنیم، برآورد فرار مالیاتی تا ۸۰۰ همت به معنای اقدام عمدی یک شخص حقیقی یا حقوقی برای کاهش یا عدم پرداخت مالیاتهای قانونی است. این رفتار معمولاً با ارائه اطلاعات نادرست، پنهانسازی درآمد، یا سوءاستفاده از قوانین مالیاتی صورت میگیرد و از نظر حقوقی تخلف محسوب میشود.

از فرار مالیاتی در عملکرد حقوقیها تا فرار در مالیاتهای غیرمستقیم

فرار مالیاتی را میتوان به انواع مختلفی تقسیم کرد، از جمله:

۱. فرار مالیاتی در عملکرد فردی که شامل عدم اظهار درآمد (پنهان کردن بخشی از درآمد یا ارائه گزارشهای نادرست) و استفاده از درآمد نقدی(جلوگیری از ثبت تراکنشها برای اجتناب از گزارشدهی) میشود.

۲. فرار مالیاتی در عملکرد اشخاص حقوقی که شامل دستکاری حسابها (جعل اسناد یا ارائه اطلاعات غیرواقعی در دفاتر مالی) و پنهانسازی سود (انتقال درآمدها به کشورهایی با نرخ مالیاتی پایینتر، بهشتهای مالیاتی) میشود.

۳. فرار مالیاتی در معاملات بینالمللی که شامل قیمتگذاری انتقالی (تعیین قیمتهای غیرواقعی بین شرکتهای مرتبط در کشورهای مختلف برای کاهش بار مالیاتی) و ثبت شرکت در کشورهای بدون مالیات یا مالیات پایین (بهرهبرداری از خلأهای قانونی بینالمللی) میشود.

۴. فرار مالیاتی در مالیاتهای غیرمستقیم که شامل پرداخت نکردن مالیات بر ارزش افزوده (VAT) و ارائه گزارشهای نادرست در مورد میزان فروش میشود.

چه تخلفاتی فرار مالیاتی محسوب میشود؟

اقداماتی که در برآورد فرار مالیاتی تا ۸۰۰ همت بهعنوان فرار مالیاتی شناسایی میشوند، شامل رفتارهایی هستند که با هدف پنهان کردن درآمد، کاهش غیرقانونی مالیات یا جلوگیری از پرداخت آن انجام میشوند. در ادامه، برخی از مهمترین این اقدامات آمده است:

۱. ارائه اطلاعات نادرست

گزارش غلط درآمد: گزارشدهی درآمد کمتر از واقعیت برای کاهش مالیات.

دستکاری اسناد مالی: ارائه فاکتورها یا مدارک جعلی برای کاهش سود مشمول مالیات.

۲. پنهانسازی منابع درآمدی

عدم ثبت معاملات نقدی: پنهان کردن درآمدهای نقدی و عدم ثبت آن در دفاتر حسابداری.

ایجاد حسابهای بانکی مخفی: استفاده از حسابهای نامشخص برای انتقال یا نگهداری وجوه.

۳. استفاده غیرقانونی از معافیتها

ادعای نادرست معافیت مالیاتی: بهرهبرداری از معافیتهایی که فرد یا شرکت به آنها واجد شرایط نیست.

ثبت داراییها یا درآمدها در مناطق با مالیات کمتر: سوءاستفاده از قوانین معافیت یا مناطق آزاد مالیاتی.

۴. سوءاستفاده در معاملات بینالمللی

قیمتگذاری انتقالی (Transfer Pricing): تعیین قیمتهای غیرواقعی در معاملات بین شرکتهای وابسته برای کاهش سود مشمول مالیات.

انتقال سود به کشورهای با مالیات پایین: ثبت شرکت یا درآمد در بهشتهای مالیاتی.

۵. تخلف در مالیاتهای غیرمستقیم

عدم پرداخت مالیات بر ارزش افزوده (VAT): نگهداری مالیات دریافتی از مشتریان بدون پرداخت به سازمان مالیاتی.

عدم اظهار فروش: گزارشدهی کمتر از میزان واقعی فروش کالا یا خدمات.

۶. ثبت نکردن داراییها و املاک

پنهان کردن اموال: عدم گزارش اموال مشمول مالیات مانند املاک، خودرو یا داراییهای باارزش.

۷. اجتناب غیرقانونی از پرداخت مالیات

عدم ثبت شرکت یا فعالیت تجاری: فعالیت در بازار سیاه یا عدم ثبت رسمی کسبوکار.

ثبت کسبوکارهای کاغذی: ایجاد شرکتهای صوری برای انتقال داراییها و اجتناب از مالیات.

شناسایی این تخلفات

این اقدامات معمولاً با بررسی اسناد حسابداری، تراکنشهای بانکی، گزارشهای مالی و تحلیل فعالیتهای تجاری توسط مراجع قانونی و مالیاتی شناسایی میشوند. در صورت اثبات، افراد یا شرکتها ممکن است با جریمههای مالی سنگین، تعلیق فعالیت، یا حتی مجازات کیفری مواجه شوند.

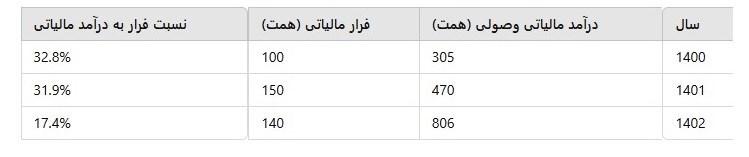

نسبت فرار مالیاتی براوردی به درامدهای مالیاتی در سه سال اخیر

معمولاً در خصوص آمارهای مربوط به فرار مالیاتی در کشور ما به طور دقیق اظهار نظر نمیشود و حتی در برخی موارد مسئولان به کنایه گفتهاند که اگر از جزئیات آماری فرارهای مالیاتی خبر داشتیم با آنها برخورد میکردیم.

با این حال معمولاً آمارهای برآوردی هر ساله در این زمینه اعلام میشود. به طور مثال به گفته شاهین مستوفی رئیس مرکز بازرسی، مبارزه با فرار مالیاتی و پولشویی سازمان امور مالیاتی کشور، در سال ۱۴۰۲ حدود ۱۳۸ هزار میلیارد تومان فرار مالیاتی در کشور داشتیم که سازمان امور مالیاتی حدود ۱۰ درصد آن را، یعنی ۱۴ هزار میلیارد تومان فرار مالیاتی را کشف و وصول کرده است.

در سال ۱۴۰۱ نیز حدود ۱۵۰ الی ۱۶۰ هزار میلیارد تومان برآورد فرار مالیاتی بود که از سوی رئیس سازمان امور مالیاتی وقت اعلام شد. این رقم براساس برآوردهای سازمان امور مالیاتی در سال ۱۴۰۰، برابر ۱۰۰ هزار میلیارد تومان بوده است.

بر اساس یک سناریو خوش بینانه روند نزولی نسبت فرار مالیاتی (بر اساس براوردهای رسمی) به درآمد مالیاتی در سال ۱۴۰۲ مشهود است که میتواند به دلیل بهبود در نظامهای شناسایی و جلوگیری از فرار مالیاتی یا افزایش درآمد مالیاتی کل باشد.

افزایش قابل توجه درآمد مالیاتی وصولی از سال ۱۴۰۰ تا ۱۴۰۲ (حدود ۲.۶۴ برابر) نشان از تلاشهای دولت برای افزایش وصولیها و اعمال اصلاحات در این بخش دارد.

البته براوردهای مختلف و بعضا بد بینانهای هم از عدم النفع مالیاتی کشور وجود دارد، طبق اعلام رئیس وقت کمیسیون اقتصادی مجلس، میزان فرار مالیاتی با درامدهای وصولی مالیاتی برابر است.

طبق این سناریو بدبینانه و بر اساس توضیحات پورابراهیمی، عملا نسبت فرار مالیاتی به درامدهای مالیاتی حدود ۱۰۰ درصد است.

چرا عدم النفع مالیاتی کشور بادرامدهای وصولی برابر است؟

نکته جالب توجه اینکه در این تحلیل فرار مالیاتی در کنار کتمان مالیاتی لحاظ شده است. کتمان مالیاتی مربوط به زمانی است که مالیات و درامد به دولت اظهار میشود اما از طرق مختلف درامد واقعی کمتر گزارش میشود.

همچنین در این سناریو بحث معافیتهای رسمی و غیر رسمی نیز گنجانده شده است. امروز بسیاری از کارشناسان بر حذف این معافیتها و یا سامان دهی آنها تاکید می کنند.

نسبت بالای عدم النفع مالیاتی به تولید ناخالص داخلی

نکته جالب توجه اینکه نسبت درامدهای مالیاتی به تولید ناخالص داخلی کشور بین ۶ تا ۹ درصد است. درصورتی که عدم النفع مالیاتی را جایگزین مفهوم خاص فرار مالیاتی لحاظ کنیم، میتوان نتیجه گرفت که نسبت عدم النفع مالیاتی به تولید ناخالص داخلی حداقل ۷ درصد است.

نمودار نسبت درآمدهای مالیاتی به تولید ناخالص داخلی به شرح زیر است:

آمار فرار مالیاتی در سایر کشورها و مقایسه آن با ایران

همانطور که اشاره شد طبق براودرهای رسمی، فرار مالیاتی در ایران در سال ۱۴۰۱ حدود ۱۵۰ هزار میلیارد تومان معادل ۵.۷ میلیارد دلار بوده است. این مقدار حدود ۳۱.۹٪ از کل درآمدهای مالیاتی وصولشده را تشکیل میدهد.

سایر کشورها: فرار مالیاتی در سطح جهانی متغیر است و معمولاً به شکل درصدی از تولید ناخالص داخلی (GDP) یا درصدی از درآمدهای مالیاتی محاسبه میشود:

آمریکا: طبق برآورد IRS، فرار مالیاتی در آمریکا سالانه حدود ۲۰۰ تا ۳۰۰ میلیارد دلار است که معادل ۱.۴٪ الی ۲ درصد تولید ناخالص داخلی (GDP) این کشور است.

یک گزارش اماری مستقل نشان میدهد ایالات متحده آمریکا در سال ۲۰۱۷ به دلیل گزارش کمتر مبلغ برای پرداخت نکردن مالیات و پرداخت ناکافی مالیاتها، نزدیک به ۱۹۰ میلیارد دلار از دست داد. هم افراد و هم شرکتها، در این قضیه که به اقتصاد آسیب میرساند و منجر به کاهش بودجه میشود، مقصرند.

کشورهای در حال توسعه:

هند: فرار مالیاتی به حدود ۴۰-۵۰ میلیارد دلار در سال میرسد که حدود ۲.۶٪ از GDP است.

برزیل: این رقم حدود ۵۰۰ میلیارد رئال (تقریباً ۳.۸٪ GDP) برآورد میشود.

مقایسه با ایران:

نسبت فرار مالیاتی به GDP در ایران (براساس GDP حدود ۴۸۲ میلیارد دلار در سال ۲۰۲۲) تقریباً ۱.۱۸٪ است. این رقم در مقایسه با کشورهای توسعهیافته و بسیاری از کشورهای در حال توسعه پایینتر است. این درحالی است که نسبت عدم النفع مالیاتی به تولید ناخالص داخلی کشور بسیار بالاتر است.

اما نسبت فرار مالیاتی به درآمد مالیاتی (بیش از ۳۱.۹٪ در ۱۴۰۱) نشاندهنده سهم بسیار بالای این پدیده از کل درآمدهای مالیاتی ایران است، که نشاندهنده ضعف در شناسایی مالیاتدهندگان و نظارت است.

جدول رتبهبندی کشورها براساس نسبت درآمدهای مالیاتی به تولید ناخالص داخلی به شرح زیر است:

اقدامات اساسی برای مقابله با فرار مالیاتی ظرف سه سال

طی سالهای اخیر مجموعه اقداماتی برای اجرایی شدن قانون پایانههای فروشگاهی و سامانه مودیان آغاز شد. بخشی از زیرساختها در اواخر دولت دوازدهم فراهم شد اما شاهد بودیم که در سال ۱۴۰۰ و در دولت سیزدهم اجرای مقدمات این قانون به طور جدی در دستور کار قرار گرفت.

منظور از مقدمات در واقع ساماندهی دستگاههای کارتخوان و اتصال همه آنها به پروندههای مالیاتی بود. همین اقدام به تنهایی توانست تاثیر زیادی برای واقعی سازی درآمدها داشته باشد. هر چند که چالشهایی را نیز به دنبال داشت، به طور مثال ضرایب مالیاتی که در گذشته تعیین شده بود با احتساب احتمال فرار مودیان بالاتر از حد واقعی بود و در شرایطی که درآمدها واقعی شده بودند، این ضرایب گاها سبب افزایش چند صد درصدی مالیات افراد میشد.

به همین دلیل نیز بود که سازمان امور مالیاتی برای جلوگیری از ایجاد نارضایتی در بین اصناف محدودیتهایی را در خصوص محاسبه مالیات عملکرد ۱۴۰۰ و ۱۴۰۱ اعمال کرد.

در مرحله بعد شاهد ابلاغ فراخوانهای گروههای مختلف برای صدور صورتحساب الکترونیک بودیم. این فرآیند از شرکتهای بورسی که امکان صدور صورتحساب برای آنها سادهتر بود آغاز شد و به تدریج گسترش پیدا کرد.

ماده ۱۶۹ قانون مالیاتهای مستقیم، پارادایم دولت در مقابله با فرارمالیاتی

عبدالناصر همتی، وزیر اقتصاد دولت چهاردهم، برنامههایی را برای مقابله با فرار مالیاتی و اصلاح نظام مالیاتی کشور ارائه داده است. این برنامهها بر چند محور اصلی تمرکز دارد:

مبارزه با فرار مالیاتی دانهدرشتها: همتی تأکید کرده است که تمرکز اصلی باید بر افرادی باشد که با درآمدهای هنگفت از پرداخت مالیات طفره میروند. این شامل شناسایی دقیقتر مؤدیان بزرگ و استفاده از دادههای مالی برای افزایش شفافیت است.

کاهش فشار بر مشاغل خرد و کمدرآمدها: وی معتقد است نباید از افراد و مشاغل کوچک، مالیات غیرمنصفانه دریافت شود. در عوض، باید نظام مالیاتی به سمت عدالت و شفافیت بیشتر حرکت کند.

حکمرانی دادهمحور: دولت چهاردهم بر جمعآوری و تحلیل دادههای اقتصادی و مالی برای شفافیت بیشتر و مدیریت بهتر درآمدهای مالیاتی تأکید دارد. استفاده از مواد قانونی مانند مواد ۱۶۹ و ۱۶۹ مکرر قانون مالیاتهای مستقیم در این راستا مورد توجه قرار گرفته است.

شفافسازی و اصلاح قوانین: قوانین مالیاتی بازنگری و اصلاح میشوند تا روند فرایندها سادهتر و کارآمدتر شده و امکان نظارت بیشتر فراهم شود.

نکته جالب توجه در این خصوص اینکه موضوع تکمیل زیرساختهای مقابله با فرارمالیاتی تا حدی برای دولت مهم بوده که وزارت اقتصاد و رئیس جمهور تصمیم به حفظ رئیس سازمان مالیاتی که از دولت قبل در این حوزه مشغول به کار شده بود، گرفتند.

نمودار تعداد اشخاص متصل به سامانه مودیان از ۱۴۰۲ تا تیر ماه ۱۴۰۳ به شرح زیر است:

چالش تکمیل سامانه مودیان پیش پای دولت چهاردهم

در حال حاضر و با توجه به اظهارات وزیر اقتصاد به نظر میرسد که دولت قصد دارد در حوزه مالیات صرفاً بر تکمیل اجرای قانون پایانههای فروشگاهی و سامانه مودیان و گسترش دامنه اجرایی آن متمرکز باشد. البته که خود این اقدام با چالشهای زیادی همراه است چرا که حجم گستردهای از دادهها جمعآوری خواهند شد که نیازمند داده کاوی است.

ضمن اینکه تکمیل این قانون تنها به سازمان امور مالیاتی محدود نیست و باید همه دستگاهها و سامانهها به ویژه سامانه جامع تجارت در تعامل با سامانه مودیان قرار بگیرند چرا که در غیر این صورت فعالان اقتصادی دچار مشکل خواهند بود و باید هم برای سامانه مودیان و هم برای سامانه جامع تجارت صورتحسابهای جداگانه صادر کنند.

تکمیل این سامانه و نظارت مستمری که بر روی زنجیره ارزش افزوده ایجاد میکند، میتواند منجر به محدود شدن دایره فرارهای مالیاتی شود. البته تکمیل سامانه مودیان و بستن مسیرهای متعدد فرارهای مالیاتی نیازمند اقدامات جدی است و باید دید که آیا اساساً انگیزهای برای تحقق اهداف بین دستگاهی در دولت وجود دارد یا خیر.